認識海外商品

認識特別股(Preferred Stock)

Q1:什麼是特別股?

特別股(Preferred Stock)兼具債券與普通股性質,是一種混和證券(Hybrid Security)。

公司只發行一種股票時 , 此股票就是投資人熟悉之普通股 ; 若公司發行兩種以上不同型態之股票時 , 當中若有股票提供持有者享有部分優先之權利或是設有限制條款時 , 此類股票則是所謂之「特別股」。兩者最大的差別是,公司在分配利潤和剩餘財產的權利順位,特別股優先於普通股,所以又被稱為「優先股」;另外,特別股的一般股東在投票表決、選舉等權利上,受到限制,有的甚至是無此權利。

Q2:企業籌資也可以透過發行公司債、可轉債,為什麼會選擇發行特別股募資?

主要有3種可能原因:

防止股權被稀釋及經營權被控制。

不想因為發行債券而提高公司負債比率。

強化資本結構,體質更健全。

Q3:如果想投資美國公司發行的特別股,其發行條件有什麼特點?

美國特別股發行條件,有以下幾項特色:

1.發行面額多為每股25美元:這通常也是發行特別股公司設定的買回價,持股到期的投資者不會有價差損失,相對具保障。

2.配息率固定:持有特別股可按「發行票面價 ╳ 固定配息率」每年領息,近三年平均配息率為5.57%,在固定收益型工具中名列前茅。

企業特別股的配息率,是以市場上5~7年期公司債的利率為基準,再加上特定溢酬,因投資人會承擔高於公司債的風險,所以同一家公司的特別股配息率大多比公司債高。

另外,目前市場上有超過9成的特別股都是採季配息。多數配的是股息(dividend),但也有少數是配利息(interest)。

3.買回權(Callable Right):多數特別股訂有「買回權」,即在到達某一時限或滿足某一條件後,公司有權以發行面額每股25美元,或是普通股的形式買回特別股。

4.股價波動幅度一般較普通股低:由於特別股的發行價通常為面額25元,雖無漲跌幅限制,但若股價太高則相對配息報酬低,因此股價波動幅度會比普通股小。

Q4:特別股的特別權益條件有哪些種類?

對投資人來說,持有特別股的權益條件,其實各家公司的規定都各有不同,大致上主要分為:能否累積配息、表決、轉換及存續等四種。

若是公司發行的特別股,同時具有配息可累積、可再參加普通股盈餘分配、有表決權、到期可轉換、以及永續型的權益條件,對於投資人來說,會最具有投資價值。

若是公司發行的特別股,同時具有配息可累積、可再參加普通股盈餘分配、有表決權、到期可轉換、以及永續型的權益條件,對於投資人來說,會最具有投資價值。

Q5. 發行特別股公司如果倒閉,特別股的償債順位為何?

發行特別股公司若發生倒閉或破產時,則其償債的順位會是債權優於股權,因此特別股的順位在公司發行的所有債券之後,但會優於普通股。

Q6:投資特別股的優點是什麼?

屬固定收益的另類投資:特別股是在公開市場流通和交易的股票,但又有如同債券的固定配息和本金到期贖回,在定位上,可歸類為固定收益的另類投資,就像REITs(不動產投資信託一樣。

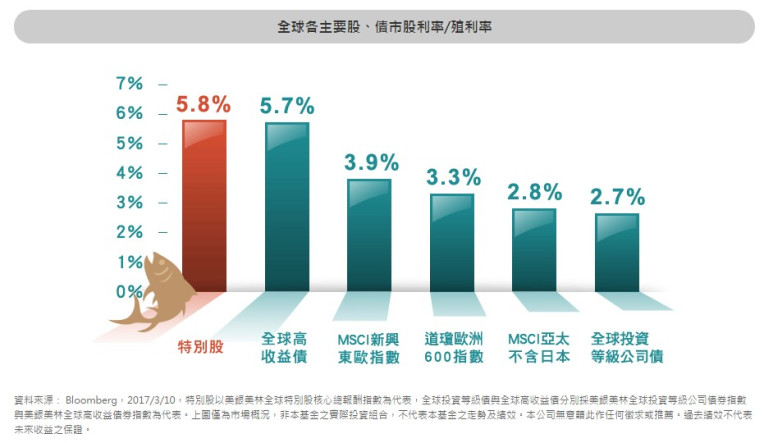

配息率穩又高:以目前特別股市場的平均配息水準為5.57%,不但與高收益債僅差1.1個百分點,更遠超過投資等級債的3.41%,也比國內許多定存股高,而且是年年都領得到配息,很適合作為被動收入的來源。

違約機率低:根據柏瑞投資統計,特別股的違約率為1.7%,遠低於高收益債的4.4%。主要是由於特別股的固定股息率高,且有提高資本適足率等目的,通常是獲利不錯、現金流穩定的公司,才有能力發行特別股。發行特別股的公司多為資產大、受政府高度資本管制的業種,像銀行、保險、電信、水力發電、公用事業及REITs等,信評多為投資級。

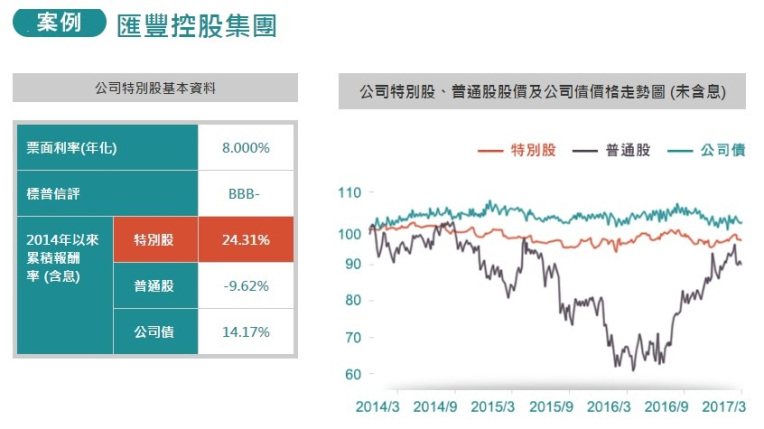

股價波動低:《證券分析》作者葛拉漢 (Benjamin Graham) 研究發現,特別股因為受到固定配息、到期以發行價贖回等保障,股價的波動性和抗跌性,都優於普通股。不過特別股的股價仍會受利率、市場景氣、國家或公司信評調整影響,若在公司營運體質仍佳的前提下,趁股價跌到發行面額以下時買進,安全邊際大,也有機會股息和價差雙賺。

Q7.我可以如何投資特別股呢?

目前台灣投資人,投資特別股可以透過以下三種方式:

直接投資特別股個股:透過銀行或券商複委託,投資門檻在3萬~10萬美元以上,只有高資產族群能負擔,且需具外語能力,做企業分析、研判營運前景、以及研究特別股發行、CALL回條件。但若挑到高固定配息率高、收益屬不課稅的利息、信評又高的好公司,長期績效優。

透過ETF投資:可透過複委託投資追蹤特別股的ETF,目前美國規模最大的是市值高達174億美元的iShares美國特別股ETF (PFF.US),其成分股限定為集中市場掛牌的特別股,但投資組合中公司信評不一,投資等級以上佔不到一半。優點是持股更分散、費用較低,但配息率不穩定。

透過基金投資:目前光美國股市掛牌的特別股就有超過1200檔,散佈在集中與櫃買交易市場中,基金公司較有專業資源從中選股,以分散風險,雖在持股分散下,整體配息率可能不如特定單一個股,但可因應市場風險,較適合無法專業選股的投資人可定期定額投資。目前台灣市場上可投資的基金,已發行的僅有柏瑞特別股息收益基金(本基金配息來源可能為本金)、另外群益投信將在6/13募集:群益全球別股收益基金(本基金之配息來源可能為本金),是目前台灣市場僅有的兩檔基金。

Q8:投資特別股應注意的風險有哪些?

利率風險:特別股會受到利率的上揚而價格受到影響。

信用風險:每一特別股皆有其信評,因此發行公司信用評等的調整,也會影響特別股的股價波動。通常信評調高,則股價上漲,反之亦然。

再投資風險:發行公司若行駛提前贖回權利(Callable Right),投資人將有再次投資風險。

流動性風險:特別股之實際成交量相對普通股少,因此若買賣交易量大於市場平均成交量,可能會產生當日價格的波動或無法成交。

(參考資料來源:Smart智富月刊225期、柏瑞投信、群益投信)